Aktuelles

Beitragsanpassung

Wünschen Sie alternative Vorschläge für Ihren Krankenversicherungsschutz?

Sie möchten Alternativen zu Ihrem Versicherungsschutz prüfen?

Füllen Sie dazu einfach das Formular aus und klicken Sie auf "Absenden".

Die mit * gekennzeichneten Felder sind Pflichtfelder.

Bitte füllen Sie das Formular vollständig aus. Wir werden Ihr Anliegen schnellstmöglich bearbeiten und Ihnen zeitnah Umstellungsvorschläge in alternative Tarife übermitteln. Eine zusätzliche Kontaktaufnahme ist hierzu nicht notwendig.

Fragen und Antworten rund um die Beiträge zu Ihrer Krankenversicherung

Deutlich angestiegene Leistungsausgaben

Die Private Krankenversicherung (PKV) beobachtet – genauso wie die Gesetzliche Krankenversicherung (GKV) – einen dauerhaften starken Anstieg der medizinischen Leistungsausgaben, und zwar in allen Bereichen: ambulant, stationär und Zahn. Ein großer Kostentreiber ist nach wie vor der Krankenhausbereich. Für allgemeine Krankenhausleistungen musste die PKV 2024 über 10 % mehr zahlen als im Vorjahr. Welche Faktoren für die Kostensteigerungen im stationären Bereich beigetragen haben, ist im Einzelnen (noch) nicht bekannt. Fest steht allerdings, dass in der Privaten Krankenversicherung die Fallzahlen von 2022 und 2024 mit 10,9 % spürbar gestiegen sind. Zudem stiegen die Pflegekosten für Privatversicherte im Jahr 2024 um 17,57 % auf 27 Milliarden Euro deutlich. Ambulante Leistungen lagen 2024 dicht auf: Die Ausgaben für Arzneimittel stiegen um fast 10 %, für Heilmittel wie Physio- oder Ergotherapie um etwa 9 %. Bei ambulanten Arztbehandlungen, die einen großen Anteil an den Leistungsausgaben der PKV haben, gab es einen Kostenanstieg von über 8 %. Das sind die Änderungswerte für die gesamte Branche gesehen; bei den einzelnen Versicherungsunternehmen und den einzelnen Tarifen können sie durchaus abweichen.

Eine Beitragsanpassung darf in der Privaten Krankenversicherung nur erfolgen, wenn die Versicherungsleistungen oder die Sterbewahrscheinlichkeit in einem Tarif nachweislich von den ursprünglich kalkulierten abweichen. Gesetzlich vorgeschrieben ist bei den Versicherungsleistungen ein Prozentsatz von maximal 10 %. In manchen Tarifen ist vertraglich ein niedrigerer Schwellenwert vereinbart. Die Kosten oder die Veränderungen bei der Sterbewahrscheinlichkeit in den PKV-Tarifen über- oder unterschreiten längst nicht in jedem Jahr die Schwellenwerte. Dann gibt es auch keine Beitragsanpassung.

Weil die Kosten des medizinischen Fortschritts in Deutschland gleichwohl stetig steigen, müssen die Veränderungen der Vorjahre zwangsläufig in die Beiträge einkalkuliert werden, sobald der Schwellenwert überschritten wird. Dann kommt es zu einer aufholenden Anpassung der Beiträge an die tatsächliche Kostenentwicklung. So muss die allgemeine Teuerung der Medizin den Versicherten „auf einen Schlag“ in Rechnung gestellt werden – nachdem die Beiträge zuvor oft mehrere Jahre unverändert geblieben sind. Und je länger solche Phasen ohne Beitragserhöhungen andauern, desto heftiger wirkt natürlich die spätere Anpassung – auch wenn sich in der mehrjährigen Betrachtung ein deutlich niedrigerer jährlicher Anstieg ergibt.

Ihr Vorteil als uniVersa-Kunde

Als uniVersa-Kunde profitieren auch Sie von dem medizinischen Fortschritt, der sich z. B. in neuen Behandlungsmethoden oder neuen Medikamenten zeigt. Da Ihre Leistungen – im Gegensatz zur Gesetzlichen Krankenversicherung (GKV) – vertraglich garantiert sind, wird sich daran künftig auch nichts ändern.

Altersbedingte Umstellungen für Kinder und Jugendliche

Ab dem 01.01.2026 zahlen Kinder, die im Dezember 2025 das 16. Lebensjahr vollenden, den Beitrag für Erwachsene bzw. für Jugendliche, sofern der Tarif einen Beitrag für Jugendliche vorsieht. Personen, die im Dezember 2025 das 21. Lebensjahr vollenden, zahlen ab dem 01.01.2026 den im Tarif vorgesehenen Erwachsenenbeitrag. Der Erwachsenenbeitrag beinhaltet grundsätzlich Sparanteile zur Bildung der Alterungsrückstellung für das mit zunehmendem Alter steigende Krankheitsrisiko (siehe auch Frage 5).

Zusätzlich wird für alle Personen, die im Jahr 2025 das 21. Lebensjahr vollenden, ab dem 01.01.2026 erstmals der gesetzliche Zuschlag in Höhe von 10 % erhoben.

Sollten in Ihrem Vertrag versicherte Personen hiervon betroffen sein, wurde darauf in einem gesonderten Nachtrag zum Versicherungsschein hingewiesen.

Im Beitragsvergleich mit der GKV schneidet die PKV nach wie vor sehr gut ab. So hätte ein privatversicherter Arbeitnehmer bei einem Wechsel in die GKV dort ab 01.01.2026 einen voraussichtlichen Beitrag von monatlich 1.017.18 EUR – plus mindestens 209,26 EUR für die Pflegeversicherung. Langfristig zeigt sich von 2005 bis 2025 in der PKV pro Kopf insgesamt ein geringerer Anstieg pro Jahr (+3,1 %) als in der Gesetzlichen Krankenversicherung (+3,8 %). Auch die Zeitschrift „Finanztest“ kommt auf längere Sicht zu der Schlussfolgerung: „Die Kosten pro Versicherten steigen gleichermaßen, egal, ob privat oder gesetzlich versichert.“ Gleichzeitig nimmt der Gesetzgeber regelmäßig durch Reformen Einfluss auf den Versicherungsumfang gesetzlich Versicherter. So kam es in der Vergangenheit immer wieder zu Leistungskürzungen.

Ihr Vorteil als uniVersa-Kunde

Als Privatversicherte(r) bei der uniVersa Krankenversicherung a.G. bleiben Sie von Leistungskürzungen verschont, da Ihre Leistungen vertraglich garantiert sind.

Zudem schreibt die uniVersa TARIFPFLEGE groß und modernisiert immer wieder – auch für Sie als Bestandskunde – die Versicherungsbedingungen und verbessert damit die Leistungen.

Steigende Behandlungskosten, medizinischer Fortschritt und neue Behandlungsmethoden führen generell zu höheren Beiträgen in der Krankenversicherung – in der Gesetzlichen Krankenversicherung (GKV) ebenso wie in der Privaten Krankenversicherung (PKV).

Die Beitragsentwicklung in der GKV und PKV war in den letzten 10 Jahren sehr vergleichbar, obwohl in der PKV bessere Leistungen und eine kapitalgedeckte Vorsorge enthalten sind.

In der GKV steigt der Beitrag in der Regel jedes Jahr. Zudem steigt jedes Jahr die Beitragsbemessungsgrenze, in 2026 um weitere 3.600 EUR, dies entspricht 630 EUR mehr Beitrag. In 2025 wurde die Beitragsbemessungsgrenze um 4.050 EUR angehoben. Für Besserverdienende bedeutet das eine effektive Beitragssteigerung von über 1.353 EUR innerhalb von zwei Jahren.

Die PKV hingegen kann aufgrund der gesetzlichen Vorschriften ihre Beiträge nur in größeren zeitlichen Abständen an geänderte Kostenentwicklungen anpassen. So muss die allgemeine Teuerung der Medizin nachträglich „auf einen Schlag" in Rechnung gestellt werden. Dies würden wir unseren Versicherten gerne ersparen. Doch solange der Gesetzgeber das Regelwerk nicht ändert, ist das nicht möglich.

Im Rahmen der vertraglichen Leistungszusage können sich die Leistungsausgaben des Versicherers z. B. wegen steigender Heilbehandlungskosten, einer häufigeren Inanspruchnahme medizinischer Leistungen oder aufgrund steigender Lebenserwartung ändern.

Der Gesetzgeber verpflichtet daher alle privaten Krankenversicherungsunternehmen mindestens jährlich für jede Beobachtungseinheit (z. B. Männer, Tarif ST1/100) die erforderlichen mit den kalkulierten Versicherungsleistungen und Sterbewahrscheinlichkeiten zu vergleichen. Durch diese regelmäßige Überprüfung ist die dauerhafte Erfüllbarkeit der vertraglich zugesagten Versicherungsleistungen gewährleistet.

Liegt beim Vergleich der kalkulierten mit den tatsächlichen Leistungen eine Differenz von mehr als 5 % bzw. 10 % (je nach Tarif) vor oder weicht die kalkulierte Sterbewahrscheinlichkeit von der tatsächlichen um mehr als 5 % ab, sind die den einzelnen Tarifen zugrundeliegenden Rechnungsgrundlagen (Leistungsausgaben, Rechnungszins, Sterblichkeit, ...) zu überprüfen und wenn nötig, entsprechende Beitragsanpassungen vorzunehmen.

Da innerhalb der jeweiligen Beobachtungseinheit jede Altersstufe separat betrachtet werden muss, kann es zu unterschiedlichen Anpassungen kommen. So ist es auch möglich, dass es innerhalb einer Beobachtungseinheit gleichzeitig Beitragssenkungen und Beitragserhöhungen gibt.

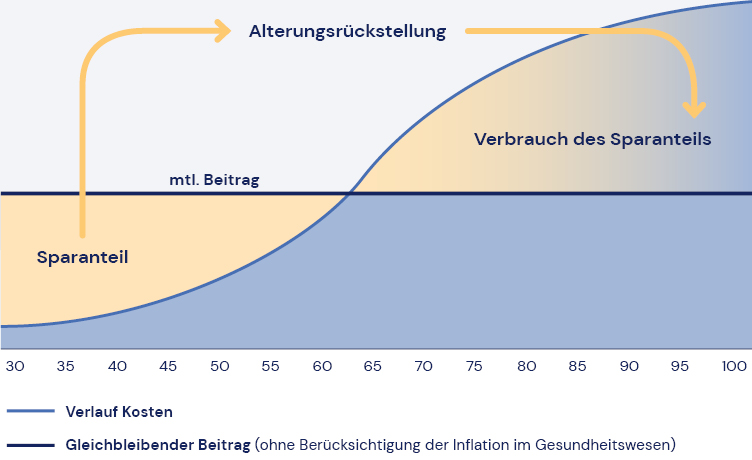

Die Beiträge in der Privaten Krankenversicherung (PKV) werden für die gesamte Lebenserwartung des Versicherten kalkuliert. Denn jeder PKV-Vertrag garantiert unbefristet einen unkürzbaren medizinischen Leistungsumfang. In der Gesetzlichen Krankenversicherung hat es hingegen schon mehrfach Leistungskürzungen durch „Kostendämpfungsgesetze“ gegeben, die auch in Zukunft jederzeit möglich sind. So hat Bundesgesundheitsministerin Nina Warken Anfang September Leistungskürzungen in der GKV nicht ausgeschlossen. Für diese lebenslange Leistungsgarantie sorgt die PKV finanziell vor, indem große Teile der Beiträge der Versicherten als Alterungsrückstellungen zinsbringend auf dem Kapitalmarkt angelegt werden. Damit werden die Gesundheitsleistungen im Alter auch für die Zukunft solide abgesichert. Nach einem Anstieg der Gesundheitskosten muss bei jeder Beitragserhöhung auch diese Vorsorge an das neue Kostenniveau angepasst werden, damit die lebenslange Garantie auch zu den gestiegenen Preisen ausfinanziert ist. Dabei müssen die Zinssätze berücksichtigt werden, zu denen die Alterungsrückstellungen angelegt sind und neu angelegt werden können.

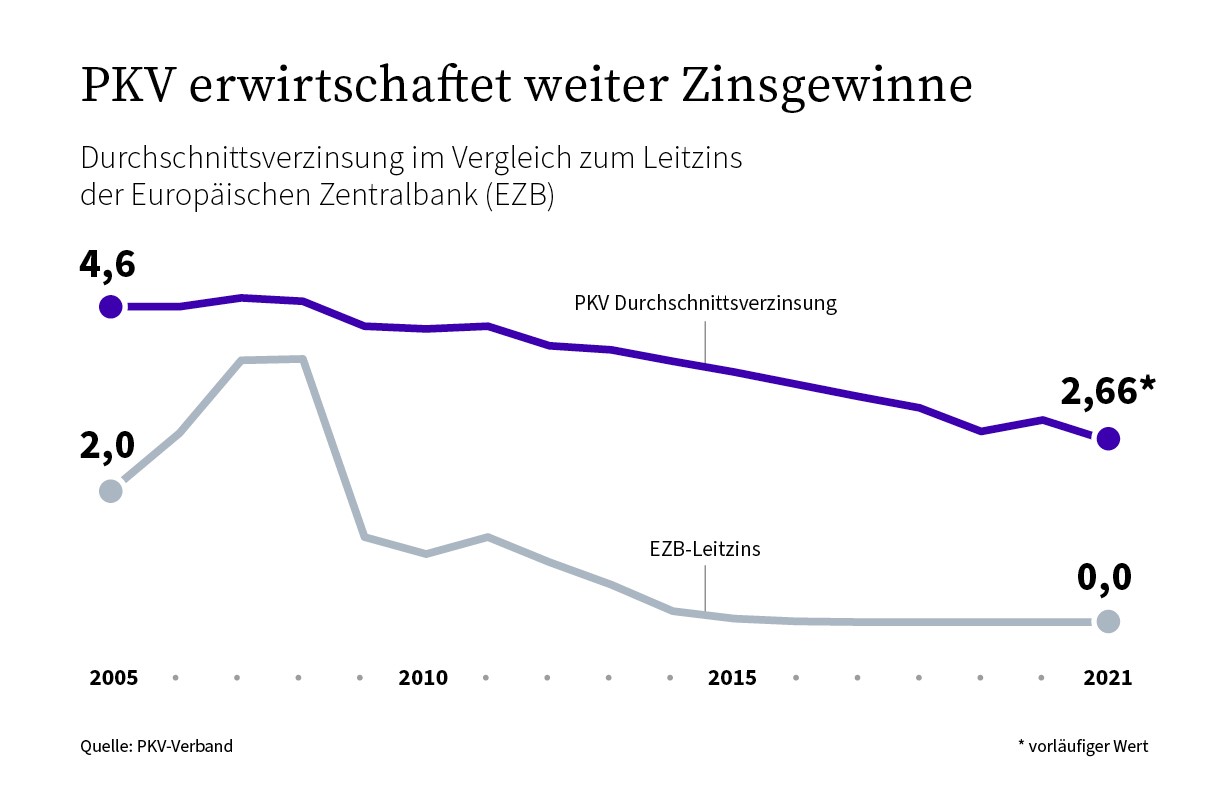

Die Alterungsrückstellungen der PKV-Tarife wurden seit Jahrzehnten mit einem sogenannten Rechnungszins von 3,5 % kalkuliert. Diesen Zins – und meistens noch deutlich mehr – hat die PKV auch über Jahrzehnte für ihre Kunden erwirtschaftet. Als Reaktion auf die Finanzkrise 2008 senkte die Europäische Zentralbank (EZB) die Leitzinsen jedoch fast kontinuierlich. Von 2016 an lagen sie über Jahre, bis Mitte 2022, sogar bei 0 %. Mit den gesenkten Leitzinsen sank nach und nach zwangsläufig auch die Verzinsung der PKV-Kapitalanlagen unter 3 %. Im Vergleich zu 0 % Leitzins waren das am Ende der Niedrigzinsphase immer noch gute Werte. Sie resultierten vor allem aus dem Anteil langlaufender Anleihen aus früheren Jahren, als es noch deutlich höhere Zinsen gab. Durch die Niedrigzinspolitik waren bei den späteren festverzinslichen Geldanlagen die Erträge natürlich geringer.

Im Sommer 2022 hat die EZB eine Zinswende eingeleitet und die Leitzinsen zunächst deutlich erhöht – zwischenzeitlich auf 4,5 % –, bevor sie erneut mehrfach senkte. Seit der Zinswende der Europäischen Zentralbank gibt es nun wieder höhere Zinserträge, die den Versicherten grundsätzlich beitragsdämpfend zugutekommen. Allerdings sind die Effekte steigender Leistungsausgaben derzeit deutlich stärker als die von gestiegenen Zinsen. Im Zweifel wird ein höherer Zins eine notwendige Beitragsanpassung jedoch abmildern.

Wenn in einem Tarif der Rechnungszins abgesenkt wird, ist der neue Rechnungszins mit dem neuen Beitrag bis ans Lebensende einkalkuliert. Sollte der Zins dann konstant bleiben, ist dafür also keine weitere Beitragsanpassung erforderlich. Aber natürlich weiß niemand, wie sich das Zinsniveau in der Zukunft weiter entwickeln wird. Der Rechnungszins wird mit einem Verfahren bestimmt, das von der Finanzaufsichtsbehörde BaFin abgenommen wurde.

Auch wenn es heute nur ein schwacher Trost ist: Das gestiegene Zinsniveau führt dazu, dass die Versicherungsunternehmen wieder in Wertpapiere mit höheren Kupons investieren können. Dies sollte im Laufe der Zeit zu steigenden Zinserträgen führen. Sie werden dann auch den Versicherten zugutekommen und die Beitragsentwicklung entsprechend dämpfen. Dann profitieren Privatversicherte auch wieder spürbar von wachsenden Zinserträgen. Dieser Anspruch ist gesetzlich garantiert: 90 % der entstehenden Überschüsse kommen dann unmittelbar den Versicherten zugute, dämpfen also die Beitragsentwicklung in der Zukunft. Ohne an dieser Stelle falsche Versprechungen machen zu wollen, ist das bei einer Versicherungslaufzeit von 20, 30, 40 und mehr Jahren kein unrealistisches Szenario.

Nein. Für eine Beitragsanpassung gibt es strenge gesetzliche Vorschriften. Grundsätzlich gibt es in der Kalkulation der PKV keinen „Gewinnzuschlag", der den Unternehmen zufließt. Ein PKV-Unternehmen muss mindestens 80 % aller Überschüsse zugunsten seiner Versicherten verwenden. Nach Abzug der Steuern steht der Rest grundsätzlich zur freien Verfügung der Unternehmen. Auch davon verwenden wir noch viele Mittel zugunsten unserer Versicherten, wobei jegliche Verwendung nur unter Zustimmung eines unabhängigen Treuhänders erfolgt. So lagen die durchschnittlichen tatsächlichen Überschussbeteiligungssätze der uniVersa Krankenversicherung a.G. in den letzten fünf Jahren bei über 90 %. Als Versicherungsverein auf Gegenseitigkeit haben wir zusätzlich satzungsgemäß festgelegt, dass die verbleibenden Mittel in voller Höhe zur Stärkung des Eigenkapitals verwendet werden, was die Sicherheit des Unternehmens stärkt und damit langfristig ebenfalls den Kunden zugutekommt!

Im Alter erhalten Privatversicherte eine ganze Reihe finanzieller Entlastungen, die den Monatsbeitrag beträchtlich senken:

- Für alle, die ab dem Jahr 2000 in die Private Krankenversicherung (PKV) eingetreten sind, gibt es einen starken „Airbag" zur Dämpfung der Beiträge im Alter. Sie zahlen einen „gesetzlichen Zuschlag", dessen angesparte Summe ihren Beiträgen ab dem Alter 65 wieder zugutekommt. Dieser Zuschlag hat den jeweiligen Monatsbeitrag zunächst um 10 % verteuert. Ab dem 60. Lebensjahr verringert sich der Beitrag automatisch, dann muss der Zuschlag nicht länger gezahlt werden. Auch die meisten Privatversicherten, die schon vor dem Jahr 2000 in der PKV waren, haben ihre Verträge um diese Vorsorge ergänzt.

- Mit Renteneintritt entfallen außerdem die Beiträge für das Krankentagegeld. Dieser Schutz vor Verdienstausfall bei langen Krankheiten im Beruf wird in der Rente nicht mehr benötigt.

- Und privat versicherte Rentner erhalten von der Gesetzlichen Rentenversicherung (GRV) einen Zuschuss zu ihrer PKV. Der Zuschuss beträgt derzeit 7,3 % zuzüglich des halben durchschnittlichen Zusatzbeitragssatzes, wobei die Zahlung auf die Hälfte des tatsächlichen PKV-Beitrags begrenzt ist. Ein Beispiel: Wer über 45 Berufsjahre stets den Durchschnittslohn verdiente, erhält bei einer Rente von rund 1.400 EUR derzeit 114,10 EUR Zuschuss zur Krankenversicherung.

- Für Beamte erhöht sich im Alter der Beihilfesatz Ihres Dienstherrn, sodass sie entsprechend weniger Beitrag für ihren ergänzenden PKV-Schutz aufwenden müssen.

- Wer befürchtet, dass seine Alterseinkünfte zu niedrig sind, um sich den Versicherungsschutz ungeschmälert leisten zu können, dem empfehlen wir den Abschluss unserer Beitragsentlastungskomponente BE|flex bzw. uni-BE|flex. Arbeitnehmer können in vielen Fällen auch für diese Beiträge den Arbeitgeberanteil nutzen.

Übrigens: In der Gesetzlichen Krankenversicherung (GKV) richtet sich der Beitrag im Gegensatz zur PKV prozentual nach der Höhe des Einkommens. Dadurch ist er für Rentner oft geringer. Allerdings wird nicht nur die gesetzliche Rente mit dem Beitragssatz belastet. Zusätzlich müssen alle ehemaligen Arbeitnehmer auch auf ihre betriebliche Altersvorsorge den vollen Beitragssatz von derzeit rund 19 % des gesamten angesparten Kapitals abführen – von einer Versicherungssumme in Höhe von z.B. 25.000 EUR sind das am Ende rund 4.000 EUR. Privatversicherte sind davon nicht betroffen – sie haben die entsprechenden Summen also u. a. als Reserve für ihre PKV-Beiträge im Alter zur Verfügung. Freiwillig GKV-Versicherte müssen den prozentualen Beitrag sogar auf ihre sämtlichen Einkünfte zahlen, also auch auf Kapitalerträge, Mieteinnahmen oder Einkünfte ihrer Ehepartner. Dies betrifft vor allem Selbstständige sowie Versicherte, die erst spät in die GKV gewechselt sind. Auch von diesen Beitragspflichten sind Privatversicherte nicht betroffen – und haben die entsprechenden Summen also wiederum als Reserve für ihre PKV-Beiträge zur Verfügung.

Diese Frage sollten Sie nicht allein anhand der Beitragshöhe beantworten. Das Entscheidende an einer Krankenversicherung sind schließlich die Qualität und der Umfang der Versorgung im Krankheitsfall – und zwar nicht erst dann, wenn es um Leben und Tod geht. Deshalb haben Sie sich für den besonderen Schutz als Privatpatient entschieden:

- Weil die PKV Ihnen eine umfassende Versorgung bei allen Haus- und Fachärzten bietet.

- Weil Sie nicht nur stationär, sondern auch ambulant auf die Spezialisten im Krankenhaus zurückgreifen können.

- Weil die Ärzte bei Ihrer Behandlung nicht wie in der GKV an finanzielle Budgetgrenzen gebunden sind, sondern nach bestem medizinischem Wissen die neuesten Diagnosegeräte und Behandlungsmethoden einsetzen können.

- Weil die Ärzte Ihnen die am besten geeigneten Medikamente, z. B. mit den geringsten Nebenwirkungen, verschreiben können und nicht nur das jeweils billigste Präparat.

- Weil in der PKV neueste Diagnoseverfahren und Arzneien den Versicherten immer schnellstmöglich zur Verfügung stehen – ohne formale Genehmigungsverfahren wie in der GKV, die oft jahrelang dauern können.

Auch den Beitragsvergleich braucht die PKV nicht zu scheuen. Selbst nach der jetzigen Erhöhung bleibt der PKV-Beitrag meist deutlich unter dem, was man in der Gesetzlichen Krankenversicherung (GKV) zahlen müsste. Für privatversicherte Arbeitnehmer würden in der GKV 2026 monatlich über 1.017 EUR verlangt. Außerdem werden in der GKV Zuzahlungen für fast jedes Medikament fällig. Hinzu kommen auch noch die Beiträge zur Pflegeversicherung, die in den allermeisten Fällen in der PKV deutlich günstiger sind. In der gesetzlichen Pflegeversicherung wären für kinderlose, privatversicherte Arbeitnehmer alternativ 261,56 EUR pro Monat fällig, für Versicherte mit Kind wären es noch rund 209,26EUR. Somit kommt für die Kranken- und Pflegeversicherung 2026 ein GKV-Beitrag von bis zu 1.261,31 EUR zusammen (wobei Arbeitnehmer in GKV und PKV gleichermaßen einen entsprechenden Arbeitgeberanteil erhalten). Übrigens: In der GKV steigt der Beitrag jedes Jahr.

Für Versicherte unterhalb der Beitragsbemessungsgrenze werden bei jeder Lohnerhöhung automatisch 17,5 % für die Krankenkasse abgezogen; wer mehr verdient, muss durch die jährliche Anhebung der Bemessungsgrenze höhere Beiträge abführen. Allein 2025 wurde sie von 5.512,50 auf 5.812,50 EUR pro Monat erhöht, das sind im Jahr 3.600 EUR mehr.

Fazit: Bei näherem Hinsehen ist die PKV im Leistungsvergleich wohl unverändert die richtige Entscheidung.

Solch eine Vorhersage erscheint zunächst alarmierend, doch auf den zweiten Blick klärt sich das Bild: Denn ohne Vergleichsdaten, wie sich im selben Zeitraum die Löhne, die Preise und insbesondere die Beiträge der gesetzlichen Krankenversicherung in Deutschland entwickeln, haben derartige Prognosen keinen Aussagewert.

Tatsache ist, dass der Beitrag der Gesetzlichen Krankenversicherung für freiwillig versicherte Arbeitnehmer im Jahr 1980 umgerechnet 230,31 EUR betrug. Ab dem Jahr 2026 liegt der Beitrag bei 1.017.18,44 EUR. Das ist eine Vervierfachung – und zwar in der Realität, nicht in der Prognose. In der PKV verlief die Beitragsentwicklung sehr ähnlich – von den Kosten des medizinischen Fortschritts sind eben beide Krankenversicherungssysteme gleichermaßen betroffen. Und dieser Fortschritt hat ja nicht nur Folgen für die Finanzen. Sondern er hat auch sehr positive Folgen für die Qualität der medizinischen Behandlung und die Chance, länger gesund leben zu können.

Wissenschaftliches Institut der PKV: Beitragsbelastung steigt in der PKV langsamer als in der GKV.

Die Beiträge der Privatversicherten sind zwischen 2004 und 2025 um durchschnittlich 3,1 % pro Jahr gestiegen. Die Entwicklung in der Gesetzlichen Krankenversicherung lag im selben Zeitraum mit 3,8 % etwas darüber. Das zeigt eine aktuelle Kurzanalyse des Wissenschaftlichen Instituts der PKV (WIP).

Für manche mag dieses Ergebnis überraschend wirken denn, in der öffentlichen Debatte werden vor allem die Beitragssteigerungen in der Privaten Krankenversicherung (PKV) thematisiert. Zu einer verzerrten Wahrnehmung tragen indes auch die rechtlichen Vorschriften bei, die in der PKV de facto nur alle paar Jahre eine Anpassung erlauben, während die GKV-Beiträge kontinuierlich erhöht werden.

Der medizinische Fortschritt ermöglicht heute Behandlungserfolge, die noch vor wenigen Jahren nicht denkbar waren.

Neue Behandlungs- und Diagnoseverfahren, wirksamere Medikamente und verbesserte Hilfsmittel tragen dazu bei, dass...

...Erkrankungen frühzeitig erkannt und behandelt werden können,

...für Erkrankte die Lebensqualität gesteigert werden kann,

...Nebenwirkungen reduziert oder vermieden werden können,

...die Heilung früher unheilbar eingestufter Erkrankungen möglich ist und

...die allgemeine Lebenserwartung in den letzten Jahren kontinuierlich anstieg.

Entwicklungen, von denen Sie als uniVersa-Versicherte(r) profitieren. Denn Ihr Versicherungsschutz erweitert sich laufend um diese medizinischen Errungenschaften.

So kann dank neuer Medikamente beispielsweise die Virusinfektion „Hepatitis C" komplett zur Ausheilung gebracht werden. Die Kosten hierfür liegen je nach Behandlungsdauer allerdings bei 80.000 EUR bis 120.000 EUR. Auch in der Krebs-, Rheuma oder MS-Therapie gibt es zahlreiche Weiter- oder Neuentwicklungen von Medikamenten, die ihren Preis haben.

Magnetresonanztomografien (MRT) oder Computertomografien (CT) gehören mittlerweile in vielen Bereichen zum medizinischen Standard. Wo früher normale Röntgenaufnahmen zur Befunderhebung herangezogen wurden, ermöglichen diese Spezialuntersuchungen heutzutage eine zuverlässigere Diagnose. Bei einer MRT wird der Körper zudem keiner Strahlung ausgesetzt. Die Kosten für diese modernen bildgebenden Diagnoseverfahren bewegen sich jedoch zwischen 450 EUR und 1.300 EUR. Und damit um ein Vielfaches über den Kosten für die klassische Röntgenaufnahme.

Und letztendlich führt auch die gestiegene Lebenserwartung zu zusätzlichen Ausgaben, da mit zunehmendem Alter statistisch gesehen auch mehr Gesundheitsleistungen in Anspruch genommen werden.

Nachfolgend noch einige Beispiele aus dem Bereich der Behandlung von Herzerkrankungen, die den medizinischen Fortschritt, die dadurch entstehenden Vorteile aber auch die damit verbundenen Kosten ebenfalls verdeutlichen:

- Herzoperationen

Laut statistischem Bundesamt wurden 2018 insgesamt 410.840 Herzoperationen durchgeführt – das sind 23% mehr als vor 10 Jahren (2008: 334.262). Aufgrund ständig verbesserter Operationstechniken ist es heute möglich, auch ältere Patienten zu operieren. So liegt das durchschnittliche Alter der operierten Herzpatienten bei 71 Jahren. Noch 1990 lag das Durchschnittsalter herzchirurgischer Patienten bei 55,8 Jahren.

- Herzereignisrekorder

Ereignisrekorder werden zunehmend eingesetzt, um bei gelegentlichem Herzstolpern (das zum Beispiel bei einem Langzeit-EKG nicht aufgetreten ist) abzuklären, ob es sich um ein Vorhofflimmern handelt. Die Kosten für die Implantation eines derartigen Rekorders unter die Haut im Herzbereich belaufen sich auf bis zu 18.000 EUR.

- Herzschrittmacher und Defibrillatoren

Zunehmend mehr Menschen profitieren von modernen Herzschrittmachern und Kardioverter-Defibrillatoren (zur Vermeidung des plötzlichen Herztodes durch Kammerflimmern). Nach Angaben des statistischen Bundesamtes wurden im Jahr 2018 in Deutschland insgesamt 127.113 Eingriffe zur Einsetzung eines Herzschrittmachers oder Kardioverter-Defibrillators durchgeführt. Je nach Art und Umfang der Implantation bewegen sich die Kosten hierfür im Bereich von ca. 5.000 EUR bis hin zu ca. 20.000 EUR.

- Medizinische Weiterentwicklung bei Bypass-Operationen

Laut aktuellen Erhebungen wurden 2018 insgesamt 64.430 Bypass-Operationen in Deutschland durchgeführt. Die Kosten für einen derartigen Eingriff, der in der Regel am offenen, stillgelegten Herz unter Einsatz der Herz-Lungen-Maschine erfolgt, belaufen sich auf ca. 22.000 EUR.

- Minimalinvasiver Herzklappenersatz

Die Verengung der Aortenklappe ist der häufigste Herzklappenfehler im hohen Lebensalter. In den meisten Fällen erfolgt der Herzklappenersatz während einer Operation am offenen Herzen. Die erkrankte Herzklappe wird entfernt. An deren Stelle wird dann die neue künstliche Herzklappe vernäht.

Die Operation hat bei Jüngeren, sonst Gesunden ein geringes Risiko, ist allerdings belastend und bedeutet für sehr alte oder kranke Menschen ein hohes Risiko. Seit kurzem gibt es dazu eine Alternative: Die Transkatheter-Aortenklappen-Implantation (TAVI).

Dabei wird die Ersatzklappe in zusammengefaltetem Zustand mittels Herzkatheter an ihren Einsatzort gebracht und dort entfaltet. Die TAVI wird gegenwärtig als Therapiealternative für Patienten gesehen, die dringend eine Aortenklappe benötigen, bei denen jedoch eine Operation unter Einsatz der Herz-Lungen-Maschine mit einem hohen Risiko verbunden wäre oder die als zu alt (>75 Jahre) betrachtet werden. Die Kosten für dieses minimalinvasive Verfahren sind mit ca. 34.000 EUR jedoch ca. doppelt so hoch wie für das herkömmliche Verfahren.

Die Beiträge in der Privaten Krankenversicherung werden für die gesamte Lebenserwartung des Versicherten kalkuliert. Denn jeder PKV-Vertrag garantiert unbefristet einen unkürzbaren medizinischen Leistungsumfang. In der Gesetzlichen Krankenversicherung hat es hingegen schon mehrfach Leistungskürzungen durch „Kostendämpfungsgesetze" gegeben, die auch in Zukunft jederzeit möglich sind.

Für diese lebenslange Garantie sorgt die PKV finanziell vor, indem jedes Versicherungsunternehmen große Teile der Beiträge der Versicherten als Alterungsrückstellungen zinsbringend auf dem Kapitalmarkt anlegt. Nach einem Anstieg der Gesundheitskosten muss bei jeder Beitragsanpassung auch diese Vorsorge an das neue Kostenniveau angepasst werden, damit die lebenslange Leistungsgarantie auch zu den gestiegenen Preisen abgesichert ist.

Die Alterungsrückstellungen der PKV-Tarife wurden viele Jahrzehnte lang mit einem sogenannten Rechnungszins von 3,5 % kalkuliert. Diesen Zins – und meistens noch deutlich mehr – hatte die PKV auch stets für ihre Kunden erwirtschaftet. Doch seit 2015 wurde der Leitzins der Europäischen Zentralbank stetig reduziert und vorübergehend bis auf Null gesenkt. Dadurch sank nach und nach zwangsläufig auch die laufende Durchschnittsverzinsung der PKV-Kapitalanlagen in 2024 bis auf 2,8%.

Diese im Vergleich guten Werte resultieren vor allem aus dem Anteil langlaufender Anleihen aus früheren Jahren, als es noch deutlich höhere Zinsen gab. Durch die Niedrigzinspolitik der vergangenen Jahre sind die Erträge bei den festverzinslichen Neuanlagen und damit auch die laufende Durchschnittsverzinsung entsprechend gesunken, was wiederum zu notwendigen Absenkungen im Rechnungszins und höheren Beitragsanpassungen geführt hat.

Seit Mitte 2022 hat die EZB begonnen, den Leitzins schrittweise wieder bis auf 4,5 % anzuheben, allerdings ist seitdem eine Absenkung auf aktuell 2,15 % erfolgt.

Zunächst lässt sich noch einmal zusammenfassen, dass lange Laufzeiten bei der Kapitalanlage für die Versicherten insofern vorteilhaft sind, als

-

- sie gewährleisten, dass entsprechende Zinserträge über die gesamte Vertragsdauer erwirtschaftet werden,

- sich fallende Zinserträge am Kapitalmarkt aufgrund der im Anlagebestand befindlichen Papiere nur verzögert auf den Rechnungszins auswirken,

- Papiere mit längeren Laufzeiten in der Regel höher verzinst werden als „Kurzläufer“ – auch in Niedrigzinsphasen.

Aufgrund letzterer Tatsache macht es im Sinne der Versicherungsnehmer auch in Niedrigzinsphasen Sinn, in lange Laufzeiten zu investieren, allein schon deshalb, weil niemand die Dauer einer Niedrigzinsphase vorhersagen kann.

Allerdings kehrt sich dieser Effekt bei steigendem Zins am Kapitalmarkt um:

Durch im Bestand befindliche – relativ zum Markt – niedrig verzinste langlaufende Anleihen einerseits, durch auslaufende Papiere mit hoher Verzinsung andererseits, steigt die Durchschnittsverzinsung im Bestand im Vergleich zum Markt nur allmählich an.

Dazu kommt in Tarifen, die längere Zeit keine Beitragsanpassung hatten, dass der Rechnungszins im Vergleich zur erwirtschafteten Durchschnittsverzinsung noch auf einem höheren Niveau liegt. Auch dann ist trotz steigender Kapitalerträge am Markt eine Absenkung im Rechnungszins erforderlich.

Beide beschriebenen Entwicklungen sind bei der Beitragsanpassung zum 01.01.2026 noch zu beobachten, wir gehen aber davon aus, dass sich die „Zinswende“ in den nächsten Jahren positiv auf die Bestandsverzinsung und damit auch auf die Beitragsentwicklung unserer Versicherten auswirken wird.

Auch wenn es Ihnen ungewöhnlich oder gar ungerecht vorkommt, das Prinzip einer Versicherung basiert immer auf einer gemeinschaftlichen Deckung eines zufällig eintretenden, kalkulierbaren Geldbedarfs. Das heißt, alle Mitglieder einer Solidargemeinschaft zahlen einen Beitrag ein, damit bei Eintreten des Versicherungsfalles der Einzelne die Leistung erhält. Anders wäre die Finanzierung teurer Krankheits- bzw. Behandlungskosten, z. B. bei chronischen Erkrankungen oder nach schweren Unfällen, für den Einzelnen auch gar nicht möglich.

Der Beitrag bei Versicherungsbeginn wird nach dem jeweils gewählten Leistungsumfang sowie nach dem Lebensalter und den zu diesem Zeitpunkt möglicherweise bereits bestehenden Vorerkrankungen individuell kalkuliert.

Beispiel:

100.000 Versicherte zahlen jedes Jahr 3.000 EUR an ihre Krankenversicherung, also insgesamt 300 Millionen EUR. Viele davon sind gesund, manche müssen Medikamente nehmen, so gut wie alle Versicherten gehen zum Zahnarzt und einige wenige haben schwere Krankheiten.

Wenn angenommen 100 davon an Krebs leiden, mit Therapiekosten in Höhe von 50.000 EUR je Person und Jahr, dann beteiligen sich alle Versicherten mit je 50 EUR an der Heilung dieser 100 Schwerkranken.

Das heißt im konkreten Beispiel: Zwei Menschen, die zur selben Zeit, im gleichen Alter und gleichen Gesundheitszustand in denselben Versicherungstarif eingetreten sind, werden ihr Leben lang auch immer denselben Beitrag zahlen solange sie ihre Verträge nicht verändern, egal wie oft und wann sie krank werden.

Zugespitzt formuliert: Wenn Sie bis ans Lebensende nicht ein einziges Mal krank würden, wären Ihre Versicherungsbeiträge quasi ein Totalverlust – und Sie wären dennoch der wohl glücklichste Mensch auf Erden.

Diese Vermutung ist falsch. Die Zahl neuer Kunden in einem Tarif hat auf die Beitragsentwicklung der Versicherten in diesem oder anderen Tarifen des Unternehmens prinzipiell keinen Einfluss.

Wie in der Antwort auf Frage 13 erläutert, wird der persönliche Beitrag bei Versicherungsbeginn nach dem jeweils gewählten Leistungsumfang sowie nach dem Lebensalter und den zu diesem Zeitpunkt möglicherweise bereits bestehenden Vorerkrankungen individuell kalkuliert.

Auf der Basis langfristiger statistischer Erfahrungswerte über die Lebenserwartung der Menschen und die üblicherweise anfallenden Gesundheitskosten wird sodann der lebenslange Versicherungsschutz kalkuliert. Dabei muss die Summe der eingezahlten Beiträge im gesamten Versicherungsverlauf der Summe der Leistungsausgaben im Laufe des Lebens entsprechen (Äquivalenzprinzip der Privaten Krankenversicherung).

Das PKV-Kalkulationsmodell trifft dabei gezielt Vorsorge für die typischerweise höheren Gesundheitsaufwendungen im Alter. In jüngeren Jahren werden daher größere Teile des Beitrags als Alterungsrückstellungen auf dem Kapitalmarkt angelegt, um mit diesem Geld und den Kapitalerträgen später die höheren Ausgaben zu decken und die Beitragsentwicklung entsprechend zu dämpfen (siehe auch die Antworten auf die Fragen 2 und 3). Die Zahl der Neuzugänge in den Versicherungstarifen hat keinen Einfluss auf diese langfristige Vorsorge.

Die Notwendigkeit und Höhe der Beitragsanpassung ermittelt der verantwortliche Aktuar des Unternehmens. Ein von der uniVersa Krankenversicherung a.G. unabhängiger Treuhänder überprüft die Angemessenheit der Beitragsanpassung und muss dieser zustimmen. Der Treuhänder ist ein versicherungsmathematischer Sachverständiger, der im Interesse aller Versicherten auf die Einhaltung der bestehenden rechtlichen und kalkulatorischen Bestimmungen achtet.

Nein, einer Beitragsanpassung kann nicht widersprochen werden, da Versicherer gesetzlich dazu verpflichtet sind, die für die Beitragskalkulation maßgeblichen Rechnungsgrundlagen zu überprüfen und ggf. die Beiträge anzupassen (vgl. § 155 Abs. 3 Versicherungsaufsichtsgesetz). Der Beitragsanpassung hat ein unabhängiger Treuhänder als Interessenvertreter der Versichertengemeinschaft zugestimmt.

Ja. Der erhöhte Beitrag ist entsprechend der Absetzbarkeit des bisherigen Beitrages für den jeweiligen Tarif von der Steuer absetzbar. Dies führt zu einer Verringerung der tatsächlichen Belastung.

Seit 01.01.2010 können die Beiträge zu einer privaten Kranken- und Pflegepflichtversicherung steuerlich erheblich besser abgesetzt werden – ganz gleich ob für Angestellte, Beihilfeberechtigte, Selbstständige, Rentner oder Pensionäre. Dies gilt auch für deren Ehepartner und mitversicherte Kinder. So kann der Teil des Krankenversicherungsbeitrages, der einer gesetzlichen Basisabsicherung entspricht, uneingeschränkt abgesetzt werden. Die Beiträge zur Pflegepflichtversicherung sind immer in voller Höhe steuerlich abzugsfähig.

Ja, wenn Sie den maximalen Arbeitgeberzuschuss noch nicht ausgeschöpft haben. In diesen Fällen beteiligt sich der Arbeitgeber mit bis zu 50% am Mehrbeitrag.

Im Jahr 2026 übernimmt der Arbeitgeber die Hälfte des zu zahlenden Beitrages – inklusive aller mitversicherten Personen – bis zu einem monatlichen Betrag von 1.017,18 EUR für die Krankenversicherung und 209,26 EUR für die Pflegeversicherung (Basis: Rechengrößen für 2026 in der Sozialversicherung).

Die uniVersa Krankenversicherung a.G. bietet Ihnen ein branchenweit führendes Tarifwechselrecht, das weit über die gesetzlichen Wechselmöglichkeiten (§ 204 Versicherungsvertragsgesetz) hinausgeht.

Innerhalb der Produktlinien CLASSIC und ECONOMY stehen Ihnen zahlreiche Wechselmöglichkeiten ohne Gesundheitsprüfung und Wartezeiten offen. Dabei werden die bis dahin gebildeten Alterungsrückstellungen vollständig angerechnet.

Ab dem 55. Lebensjahr (bei Erwerbsunfähigkeit auch schon früher) ist unter bestimmten Voraussetzungen auch ein Wechsel in den brancheneinheitlichen Basistarif bzw. den Standardtarif möglich. Die Leistungen entsprechen größtenteils der GKV und der Beitrag ist von der Höhe her begrenzt.

Unsere Empfehlung ist jedoch, stets andere Alternativen zuerst zu prüfen, da ein Wechsel in den Basis- oder Standardtarif mit Leistungseinschränkungen verbunden ist und ein Zurück nur mit erneuter Gesundheitsprüfung möglich ist.

Ein Wechsel von geschlechtsabhängig kalkulierten Tarifen (Bisex-Tarife) in geschlechtsunabhängig kalkulierte Tarife (Unisex-Tarife) ist möglich.

Im Bereich der Krankheitskostenvollversicherung stehen unseren in Bisex-Tarifen versicherten Kunden insgesamt 488 Wechselmöglichkeiten (Unisex-Tarife bzw. alternative Bisex-Tarife) zur Verfügung. Davon können auf Grund des uniVersa-Tarifwechselrechts 449 direkt und ohne neue Gesundheitsfragen gewählt werden. Bei den übrigen 36 Fällen haben wir unsere Fragen auf ein Minimum verkürzt.

Ein Wechsel von Unisex-Tarifen in Bisex-Tarife ist auf Grund der gesetzlichen Vorschrift nach § 204 Versicherungsvertragsgesetz (VVG) nicht möglich. Da diese Regelung auch für Kunden gilt, die zuvor bereits einmal in einem Bisex-Tarif versichert waren, sollte dies bei der Prüfung der individuellen Wechseloptionen zusätzlich berücksichtigt werden.

Hierbei stehen auch unseren in Unisex-Tarifen versicherten Kunden im Bereich der Krankheitskosten-vollversicherung auf Grund des uniVersa-Tarifwechselrechts insgesamt 216 Wechselmöglichkeiten offen – davon 207 direkt und ohne neue Gesundheitsfragen sowie 8 mit einer vereinfachten Risikoprüfung.

Wir erläutern Ihnen gerne, inwieweit sich durch einen Tarifwechsel Ihr Versicherungsschutz, Ihre künftigen Wechseloptionen und natürlich auch Ihr Beitrag verändern. Im Gegensatz zu externen Tarifwechselberatern können wir Ihnen kostenfrei den konkreten Beitrag des neuen Tarifes unter Anrechnung der von Ihnen bisher aufgebauten Rückstellungen nennen. Zudem sparen Sie sich dadurch die von externen Tarifwechselberatern erhobenen Wechselgebühren. Diese können, je nach Anbieter, bis zu 100 % der Jahresersparnis zzgl. MwSt. betragen. Ein Umstand, der im Übrigen auch von Verbraucherschützern kritisiert wird: „Weil sich die Höhe des Honorars an der Ersparnis bemisst, können Tarifwechselberater versucht sein, einen möglichst günstigen Tarif zu finden, ohne Rücksicht auf Leistungsverluste zu nehmen."

Daher unsere Empfehlung: Als uniVersa-Kunde können Sie sich an Ihren Berater wenden, der als Ihr zuständiger Betreuer von uns alle für Sie wichtigen Daten erhält oder sich direkt bei uns melden. Sie erreichen uns montags bis freitags von 9 bis 16 Uhr unter der Rufnummer +49 911 5307-3699.

Unter www.universa.de/beitragsanpassung können Sie entsprechende Umstellungsvorschläge anfordern - ganz einfach, sicher und unabhängig von unseren Servicezeiten. Wir melden uns bei Ihnen.

Wenn wirklich einmal „alle Stricke reißen" sollten, stehen Ihnen in der PKV zwei gesetzlich verankerte Sozialtarife zur Verfügung: der Standardtarif und der Basistarif. Diese Tarife werden von jedem PKV-Unternehmen angeboten.

Der Standardtarif ist der klassische Sozialtarif der PKV für langjährig Privatversicherte. Hier können Sie im Alter bei Bedarf Ihren Beitrag deutlich reduzieren. Der Durchschnittsbeitrag beträgt etwa 300 EUR im Monat, von denen bei Rentnern bis zu 150 EUR durch einen Zuschuss der Rentenversicherung abgedeckt werden können.

Der Standardtarif bietet Leistungen vergleichbar denen der GKV, wobei der Beitrag den aktuellen GKV-Höchstbeitrag nicht überschreiten darf. Im Standardtarif werden die von den Privatversicherten gebildeten Alterungsrückstellungen voll angerechnet, wodurch die Beiträge entsprechend gesenkt werden. Insbesondere für Rentner, die seit Jahrzehnten in ihrer privaten Krankenversicherung sind, ist der Beitrag im Standardtarif sehr gering und liegt meist weit unter dem oben genannten Durchschnittswert.

Die Leistungen im Basistarif sind denen in der gesetzlichen Krankenversicherung vergleichbar, sein Beitrag darf den aktuellen GKV-Höchstbeitrag nicht überschreiten.

Der Basistarif ist ein soziales Netz für Hilfebedürftige (mit Anspruch auf Sozialleistungen wie Hartz IV oder Sozialhilfe). Hier erhalten Sie einen umfassenden Versicherungsschutz für einen eigenen Beitrag von null EUR: Denn nach der gesetzlichen Regelung wird bei Hilfebedürftigen der Beitrag im Basistarif von der Versicherung halbiert – und die Sozialbehörde übernimmt dann die andere Hälfte.

Durch eine Beitragserhöhung aufgrund der Beitragsanpassungsklausel besteht hinsichtlich der betroffenen versicherten Personen ein außerordentliches Kündigungsrecht (vgl. § 205 Abs. 4 Versicherungsvertragsgesetz). Bei der Entscheidung über einen Wechsel sollten Sie jedoch folgende Nachteile bedenken:

Verlust von bislang angesparten Alterungsrückstellungen

Bei einem Unternehmenswechsel gehen die bisher angesparten Alterungsrückstellungen verloren und müssen bei dem neuen Versicherer erst wieder aufgebaut werden. Auch bei Verträgen mit Versicherungsbeginnen ab dem 01.01.2009, bei denen ein Übertragungswert zur Mitnahme von Rückstellungen bei einem Anbieterwechsel gebildet wird, geht dennoch ein Teil der Rückstellungen verloren.

Verlust der Mittel aus dem gesetzlichen Zuschlag

Auch dieses Kapital geht bei einem Unternehmenswechsel verloren, wenn der Beginn Ihres Vertrages vor dem 01.01.2009 liegt.

Neue Gesundheitsprüfung

Aufgrund von Vorerkrankungen kann es beim neuen Anbieter zu besonderen Vertragsbedingungen, wie z. B. Risikozuschlägen oder Leistungsausschlüssen kommen.

Verlust der Bar-Beitragsrückerstattung (BRE)

Bereits seit Jahren erhalten uniVersa-Kunden, die im Vorjahr keine Leistungen in Anspruch genommen haben, eine attraktive Bar-Beitragsrückerstattung von bis zu vier Monatsbeiträgen. Bei einem Unternehmenswechsel verlieren Sie diesen Anspruch.

Veränderter Leistungsumfang

Günstigere Tarifbeiträge lassen sich für gewöhnlich nur mit reduziertem Leistungsumfang oder höherem Selbstbehalt erreichen. Zudem drohen Ihnen tarifliche Einschränkungen, wie z. B. erneute Höchstsätze und/oder Wartezeiten.

Ihr Vorteil als uniVersa-Kunde

Oftmals gibt es bei einem Krankenversicherungsvertrag Optimierungsmöglichkeiten – und das unter vollständiger Anrechnung der bislang angesparten Alterungsrückstellungen. Unsere Empfehlung lautet daher: Sie sollten grundsätzlich zuerst Ihre Möglichkeiten bei der uniVersa Krankenversicherung a.G. prüfen!

Gerade das umfassende Tarifwechselrecht der uniVersa Krankenversicherung a.G. bietet viele Umstellungsmöglichkeiten, durch die sich ggf. eine Reduzierung des zu zahlenden Beitrags realisieren lassen. Diese Flexibilität durch das Tarifwechselrecht oder eventuell bestehende Optionsrechte würden Sie bei einem Anbieterwechsel ebenfalls aufgeben. Weitere Informationen zum Tarifwechselrecht finden Sie auch unter den Fragen 19 - 21.

uniVersa Krankenversicherung a. G.: Versicherungsverein auf Gegenseitigkeit

Sie, als uniVersa-Kunde, sind etwas Besonderes. Denn als Kunde sind Sie gleichzeitig auch Mitglied. Ihre Zufriedenheit steht im Mittelpunkt unseres Handelns. Als Versicherungsverein auf Gegenseitigkeit sind wir eigenständig und müssen keine Aktionäre bedienen. Die Überschüsse fließen zu über 89 % in die Rückstellung für Beitragsrückerstattung. Der Rest dient ausschließlich der Stärkung des Eigenkapitals.

uniVersa Krankenversicherung a. G.: Ein sicherer Partner

Dies zeigt sich z. B. an einer Eigenkapitalquote von 33,8 %. Ein Wert, der deutlich über dem Branchenniveau von 16,1 % liegt.

uniVersa Krankenversicherung a. G.: Produkte mit langfristiger Qualität

In Ihrem Interesse setzt die uniVersa Krankenversicherung a.G. seit jeher auf Qualitätsprodukte und verzichtet bewusst auf Billigtarife ohne elementare PKV-Kernleistungen sowie auf versteckte Leistungseinschränkungen durch Preis-/Leistungsverzeichnisse.

uniVersa-Tarifwechselrecht

Oft ist der Abschluss einer Privaten Krankenversicherung eine Entscheidung fürs Leben. Umso wichtiger ist die Flexibilität auch nach dem Vertragsabschluss. Deshalb gibt es bei der uniVersa Krankenversicherung a.G. ein Tarifwechselrecht, das branchenweit führend ist. Im Gegensatz zu anderen privaten Krankenversicherern sind die meisten Tarifwechsel, auch bei eventueller Mehrleistung des neuen Tarifes, ganz ohne Gesundheitsprüfung möglich. Wir informieren Sie hier gerne.

uniVersa-E-Health

Durch E-Health haben Sie immer und überall Zugriff auf Ihre Gesundheitsdaten – schnell und sicher. Außerdem können Sie Ihre Gesundheitsdaten einfach mit Arztpraxen, Apotheken und Krankenhäusern austauschen. Zur E-Health-Welt gehören beispielsweise das E-Rezept und die elektronische Patientenakte (ePA). Seit diesem Jahr ermöglichen wir Ihnen die Teilnahme am E-Rezept bei teilnehmenden Arztpraxen - 2026 stellen wir Ihnen dann die elektronische Patientenakte zur Verfügung. Natürlich ist die Teilnahme für Sie vollkommen freiwillig.

Leistungs- und Servicemanagement

Digitale Services bieten viele Vorteile. Nutzen auch Sie das uniVersa Kundenportal und die uniVersa RechnungsApp.

- Ihre Belege können Sie bequem online einreichen, egal wann und wo. Fotografieren Sie einfach Ihre Arztrechnungen, Rezepte oder Heil- und Kostenpläne und senden Sie uns diese mittels der uniVersa RechnungsApp oder der Uploadfunktion im uniVersa Kundenportal.

- Sichere Übertragung Ihrer Daten. Ihre Belege werden sicher und verschlüsselt an uns übersendet und sind vor fremden Zugriffen geschützt.

- Sofortige Rückmeldung über eingegangene Belege. Sind Ihre fotografierten Belege bei uns angekommen, informiert Sie die uniVersa-RechnungsApp und das uniVersa Kundenportal automatisch.

- Nachhaltig und datensicher. Im elektronischen Postfach erhalten Sie unsere Schreiben. Dank der praktischen Filterfunktion finden Sie sofort was Sie suchen. Sobald neue Dokumente in Ihrem Postfach zur Verfügung stehen, informieren wir Sie automatisch per E-Mail.

- Zeit und Geld sparen. Kein Umweg mehr zur Postfiliale und keine Portokosten.

- Schnell und einfach. Ihre persönlichen Daten (Name, Adresse und Kontaktdaten) können Sie immer selbst auf den neuesten Stand bringen.

Weitere Informationen zum uniVersa Kundenportal und der uniVersa RechnungsApp finden Sie hier.

Die uniVersa Krankenversicherung a.G. bietet Ihnen ein umfassendes Leistungs- und Servicemanagement mit vielen Hilfestellungen an. Darunter fällt ein kostenfreier Rechnungs-Check ebenso wie eine Direktüberweisung bei hohen Rechnungen oder Rezepten. Zusätzlich besteht die Möglichkeit – gerade bei größeren oder seltenen Operationen – eine Zweitmeinung einzuholen.

Zudem gibt es als besonderen Service ein Gesundheitstelefon, die sog. uniVersa mediLine, ein Gesundheitsportal im Internet mit weiteren nützlichen Tipps rund um das Thema Gesundheit.

Im Hinblick auf einen optimalen Kundenservice arbeiten wir auch mit diversen Kooperationspartnern zusammen. Zum Beispiel im Rahmen der Hilfsmittelversorgung mit der Firma KIND, bei der der Versicherte ganz besondere Vorteile, wie z. B. Hausbesuche, umfassende Nachbetreuung, usw. genießt.

Informationen zu allen weiteren Kooperationspartnern sowie den jeweiligen Vorteilen für unsere Versicherten finden Sie auch in unserem Kundenservicebereich unter https://www.universa.de/kundenservice/serviceleistungen

Prüfung von Aufnahmeanträgen neuer Mitglieder

Die systematische Risikoprüfung der uniVersa Krankenversicherung a.G. soll den zukünftigen Beitragsanpassungsbedarf reduzieren. Dabei orientiert sich die Risikoeinschätzung nicht nur am aktuellen Gesundheitszustand, sondern berücksichtigt auch erwartete, künftige Kosten. Vereinbarte Zuschläge für erhöhte Risiken oder ggf. sogar die Ablehnung von Anträgen verhindern, dass überproportional hohe Leistungsausgaben durch Beitragsanpassungen in der Zukunft ausgeglichen werden müssen.

Bar-Beitragsrückerstattung

Durch gezieltes Wirtschaften mit Ihren Beiträgen und auch Ihrem kostenbewussten Verhalten können sich jährlich finanzielle Überschüsse ergeben. Versicherte, die in einem Jahr leistungsfrei geblieben sind, belohnt die uniVersa Krankenversicherung a.G. seit Jahren mit einer Auszahlung. So ist es möglich, dass Sie pro Jahr bis zu vier Monatsbeiträge zurückerhalten. Gleichzeitig werden durch die Leistungsfreiheit die Leistungsausgaben gesenkt, was Beitragserhöhungen entgegenwirkt.

Leistungs- und Servicemanagement

Durch ein effizientes Leistungs- und Servicemanagement können überhöhte Rechnungen erkannt und vermieden werden. So gelingt es der uniVersa Krankenversicherung a.G. häufig eine Korrektur der Rechnung zu erreichen. Dies wirkt ebenfalls direkt auf die Leistungsausgaben und verringert somit den zukünftigen Beitragserhöhungsbedarf.

Durch einen verantwortungsvollen Umgang mit Gesundheitsleistungen kann jeder zum Wohl der Versichertengemeinschaft beitragen. Denken Sie nur an...

- Medikamente

Fragen Sie Ihren Arzt oder Apotheker nach preisgünstigeren Arzneimitteln mit gleicher Wirkung (Generika) oder kleineren Packungsgrößen. Diese reichen oftmals für die Behandlung aus.

- Zahnersatz

Die Preise für Zahnersatz liegen trotz gleicher Ausführung, je nach Zahnarzt und Labor, oft weit auseinander. Unterschiede von mehreren Tausend Euro sind dabei keine Seltenheit. Die Einholung eines zweiten Heil- und Kostenplans von einem anderen Zahnarzt spart eventuell sowohl der Versichertengemeinschaft, als auch Ihnen viel Geld.

- Rechnungskontrolle

Gerne prüfen unsere Spezialisten Ihre Arzt- oder Zahnarztrechnung auf gebührenrechtliche Richtigkeit, bevor Sie diese bezahlen.

- Hilfsmittel

Wir kooperieren bundesweit mit Sanitätshäusern, die Ihnen sowohl eine kompetente Beratung als auch Preisvorteile bieten.

Sofern Sie uns keine Rechnungen einreichen, belohnen wir dieses kostenbewusste Verhalten übrigens mit einer Bar-Beitragsrückerstattung von bis zu vier Monatsbeiträgen des jeweiligen Tarifs.

Entfall „gesetzlicher Zuschlag"

Der „gesetzliche Zuschlag" wird lediglich bis zum 60. Lebensjahr erhoben und ist danach nicht mehr zu entrichten. Das bis dahin angesparte Kapital wird ab dem 65. Lebensjahr zur Abmilderung von Beitragsanpassungen und – soweit darüber hinaus noch Mittel vorhanden sind – ab dem 80. Lebensjahr für Beitragssenkungen verwendet.

Entfall Krankentagegeld

Mit dem Ende Ihrer Erwerbstätigkeit endet auch Ihre Krankentagegeldversicherung. Dadurch reduziert sich der zu zahlende monatliche Beitrag.

Auskehrungen Direktgutschrift

Mindestens 90 % des Überzinses werden in Form von Direktgutschriften ab Ihrem 65. Lebensjahr dazu verwendet, Beitragserhöhungen zu vermeiden bzw. abzumildern. Ab dem 80. Lebensjahr werden die Direktgutschriften – soweit darüber hinaus noch Mittel vorhanden sind – für Beitragssenkungen verwendet.

Tarifwechselmöglichkeiten

Unser branchenweit führendes Tarifwechselrecht bietet zahlreiche Möglichkeiten zur Beitragsreduzierung. Die meisten Umstellungen sind auch bei Mehrleistung des neuen Tarifes i. d. R. ohne Gesundheitsprüfung möglich. Rufen Sie uns an, wir informieren Sie gerne. Weitere Informationen zum Tarifwechselrecht finden Sie auch unter Fragen 19 - 21.

Die zusätzlichen Ausgaben infolge der jüngsten Pflegereformen wirken sich auf die Beiträge aller Pflegeversicherten aus, also auch in der Sozialen Pflegeversicherung (SPV). Zum Vergleich: In der SPV wurden die Beiträge bereits zum 1. Januar 2025 erhöht. Der SPV-Beitragssatz stieg von 3,4 auf 3,6 % (für Kinderlose von 4,0 auf 4,2 %).

Damit zahlen kinderlose Angestellte mit einem Einkommen an der Beitragsbemessungsgrenze in der Sozialen Pflegeversicherung ab 2026 voraussichtlich 262 Euro. Selbst bei einem Durchschnittseinkommen wären es noch 195 Euro für Angestellte. Ausgangspunkt für diese Berechnung ist eine Prognose des IGES-Instituts, das von einer Steigerung des Beitragssatzes in der SPV um 0,3 Prozentpunkte zum 1. Januar 2026 ausgeht. Selbst wenn der Beitragssatz tatsächlich stabil bleiben sollte, würden kinderlose Angestellte an der Beitragsbemessungsgrenze 244 Euro und Durchschnittsverdiener 182 Euro für die Soziale Pflegeversicherung zahlen.

Hauptgrund für die Beitragserhöhung sind die stark steigenden Leistungsausgaben in der PPV. Zwischen 2014 und 2024 sind sie von rund 880 Millionen Euro auf fast 2,8 Milliarden Euro gestiegen. Sie haben sich also weit mehr als verdreifacht. Allein im vergangenen Jahr waren die Leistungsausgaben der PPV 12,5 % höher als noch 2023. Das liegt vor allem an der stark steigenden Zahl an Empfangsberechtigten. Während 2014 rund 169.000 Personen Leistungen der PPV bezogen, waren es 2024 bereits 379.000 – also mehr als doppelt so viele. Dies ist nach wie vor eine Folgewirkung der Reformgesetzgebung von 2017. Danach werden mehr Versicherte als pflegebedürftig eingestuft. Hinzu kommen unter anderem die stark gestiegenen Zuschüsse zu den Eigenanteilen im Pflegeheim. Darüber hinaus haben sich Mehrleistungen durch die Pflegereformgesetze der Jahre 2023 und 2024 ergeben, die sich nun insbesondere in der Tarifstufe für Versicherte ohne Beihilfeanspruch auswirken. So wurden aufgrund des Pflegeunterstützungs- und entlastungsgesetzes (PUEG) zum 1. Januar 2024 die Leistungen der ambulanten Pflege um 5 % sowie zum 1. Januar 2025 alle Leistungen (inklusive der ambulanten Pflege) um 4,5 % erhöht. Der Leistungsumfang der Pflegeversicherung wurde in den vergangenen Jahren also stark ausgeweitet. Diese Verbesserungen entlasten Pflegebedürftige und ihre Angehörigen spürbar – auch Sie profitieren im Pflegefall davon. Insofern ist die Pflegeversicherung nicht nur teurer, sondern auch werthaltiger geworden.

Ausführliche Informationen zur Pflegepflichtversicherung finden Sie auch unter

Nicht selten gibt es Möglichkeiten, die finanzielle Belastung zu optimieren, ohne auf Ihren wertvollen Schutz verzichten zu müssen. Gerne prüfen wir gemeinsam mit Ihnen, ob folgende Optionen für Sie infrage kommen:

- Tarifwechsel: Innerhalb unseres Unternehmens können Sie unter Umständen in einen Tarif mit gleichwertigen, jedoch eventuell günstigeren Konditionen wechseln. Ihre erworbenen Rechte und Altersrückstellungen bleiben dabei erhalten.

- Anpassung des Selbstbehalts: Eine Erhöhung Ihrer Selbstbeteiligung kann zu einer Reduzierung des monatlichen Beitrags führen.

- Überprüfung des Leistungsumfangs: In manchen Fällen kann eine Anpassung des Leistungspakets sinnvoll sein, wenn bestimmte Leistungen nicht mehr benötigt werden.

Unter www.universa.de/beitragsanpassung können Sie entsprechende Umstellungsvorschläge anfordern - ganz einfach, sicher und unabhängig von unseren Servicezeiten. Wir melden uns bei Ihnen.